Близькосхідний ринок довгомірного прокату вступає в період вирішальних випробувань. Рамадан завершився, і тепер очікується, що попит на конструкційну сталь повинен піти в зростання, сприяючи підвищенню цін на цю продукцію.

Ще до закінчення Рамадану покупці арматури з Єгипту, Ірану, Іраку, країн Леванту почали купувати її в невеликих кількостях, щоб поповнити запаси після тривалої паузи. Крім того, пожвавився і турецький ринок, флагманом якого в цьому році виступає житлове будівництво. За даними місцевих статистичних органів, за перші сім місяців поточного року введення в дію житлових площ перевищив на 26,7% показники аналогічного періоду річної давнини.

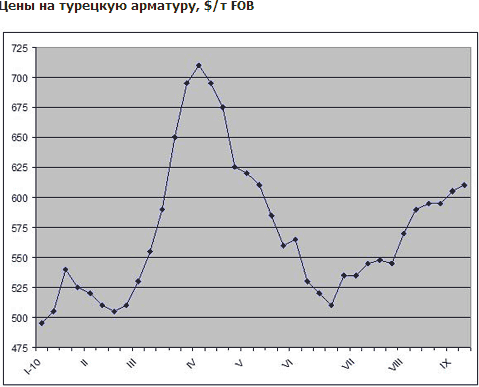

Скориставшись сприятливою можливістю, турецькі компанії на початку вересня підняли внутрішні ціни на арматури до близько $ 620-630 за т EXW (без ПДВ), а експортні котирування - до близько $ 605-615 за т FOB. Це підвищення не було повністю підтримано споживачами, проте в останні дні перед завершенням Рамадану повідомлялося про угоди з розрахунку $ 610-620 за т CFR в Єгипті і до $ 630 за т CFR у країнах Перської затоки з поставкою в кінці вересня і жовтні. Тим не менше, загальний рівень попиту був низький. Зокрема, як і раніше були відсутні на ринку покупці з ОАЕ, що купують арматуру дрібними партіями у місцевих виробників за цінами порядку $ 620-625 за т з доставкою.

В даний час, коли після Рамадану минуло всього кілька днів, близькосхідний ринок довгомірного прокату на мить застиг в нестійкому положенні. На думку аналітиків, від того, в який бік він зараз хитнеться, будуть залежати визначають його тенденції на найближчі кілька місяців. Ціни на арматуру (і, відповідно, катанку, заготівлю, металобрухт) в регіоні можуть піти вгору, а можуть, за прикладом минулого року, відступити назад і стагнувати до весни. Різких стрибків, при цьому, не очікується: ринку фактично має бути вибір між невеликим підвищенням і таким же помірним спадом. Швидше за все, навіть у кращому випадку арматура в Перській затоці і Північній Африці в найближчому майбутньому навряд чи дійде до квітневих $ 700 за т CFR, а й падіння до менш ніж $ 550 за т CFR виглядає малоймовірним.

Поки в учасників ринку більше доводів на користь підвищення цін. За останні місяці попит на прокат з боку дистриб`юторів був слабким. Це означає, що торговельні компанії витратили більшу частину запасів, що утворилися навесні, і тепер повинні відновити закупівлі. Будівельна галузь більшості близькосхідних країн нарощує оберти.

За даними компанії Danube Building Materials, в країнах Перської затоки в даний час реалізуються будівельні проекти сукупною вартістю в $ 1,3 трлн., З яких більше $ 700 млрд. припадає на ОАЕ. Деякі будівництва, зупинені під час кризи, знову відновлені. Крім того, уряд емірату Абу-Дабі реалізують програму стимулювання економіки за допомогою державних інвестицій, зокрема, у розвиток інфраструктури. Курси акцій провідних будівельних компаній на біржі Дубаї в перші дні після Рамадану пішли вгору. Як вважають деякі фахівці, ще до кінця вересня будівельники в ОАЕ почнуть розширювати закупівлі сталевої продукції, а за ними на ринок підтягнуться дистриб`ютори. Причому, якщо невеликі партії прокату їм було вигідніше купувати у місцевих постачальників - Emirates Steel Industries або катарської компанії Qasco, то великі треба буде імпортувати.

Свою роль у підвищенні цін на арматуру на Близькому Сході може зіграти і вартість сировини. Ціни на металобрухт в Туреччині останнім часом коливаються в інтервалі $ 385-400 за т CFR, при цьому, сумнівно, що відхід турецьких покупців з ринку викличе серйозне падіння. До того ж, не так багато часу залишилося до зими, коли постачання металобрухту скорочуються. Деякі турецькі металургійні компанії вже зараз скаржаться на дорожнечу брухту і повідомляють, що не в змозі відмовитися від підвищення цін на арматуру.

Тим не менш, зростання котирувань аж ніяк не виглядає гарантованою. Багато постачальників довгомірного прокату, розраховуючи на збільшення попиту після Рамадана, запланували на вересень розширення обсягів виробництва. Турецькі компанії, починаючи з кінця липня і до вересня включно, постійно закуповували металобрухт в обсягах, що перевищують їх звичайні потреби. Якщо завантаження виробничих потужностей найближчим часом, дійсно, різко зросте, то пропозиція цілком може перевищити попит.

Не слід забувати і про те, що потреби близькосхідного ринку в імпортній арматур значно поступаються докризового рівня. У Персидській затоці будівельний ринок тільки пройшов крайню точку спаду. Так, регіональні виробники цементу повідомили про зниження доходів у першому півріччі поточного року на 13,5% в порівнянні з аналогічним періодом річної давнини. При цьому, єдиною країною в регіоні, де було відзначено зростання продажів, стала Саудівська Аравія. Те ж саме можна, очевидно, сказати і про сталевої продукції. Не дарма її споживачі все ще проводять обережну політику, утримуючись від великих покупок. Крім того, у всіх країнах регіону цього року вельми значно зросла виплавка сталі. Відповідно, збільшилася і ринкова частка місцевих виробників.

Отже, якщо зібрати всі воєдино, виходить, що деяке підвищення цін на довгомірний прокат у країнах Близького Сходу в другій половині вересня цілком ймовірно. Не виключений навіть і стрибок ажіотажного попиту, якщо всі почнуть одночасно поповнювати витрачені запаси, як це відбулося в березні. Але яким би не був підйом, він у будь-якому випадку буде нестійким. Виробничі потужності близькосхідних (зокрема, турецьких) металургійних компаній створювалися за часів буму, який в доступному для огляду майбутньому не повториться. Зараз вони надмірні.

Віктор Тарнавський

http://www.rusmet.ru/

Постачальники арматури сподіваються на підвищення цін у країнах Близького Сходу

+380 44 237 XX XX +380 44 237 2567

Ідентифікатор: 7931

3 жовт. 2024 р.

30 вер. 2024 р.