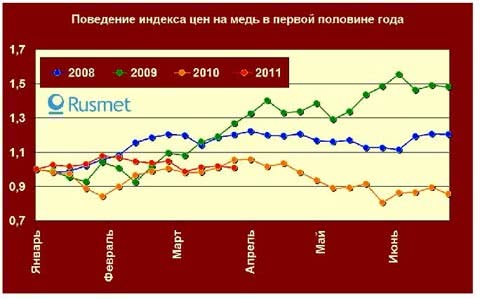

Наш металевий моніторинг триває. Сьогодні поговоримо про мідь. Парадоксально, але до кінця березня мідь варто навіть трохи дешевше, ніж вона коштувала на початку року. Дивина полягає у тому, що в останні роки ми розглядали мідь як один з найважливіших індикаторів ринку, свідчать про стан обох секторів економіки - і реального, і фінансового. З точки зору реального сектору ціна мідь чудово відображала стан китайської економіки, що є основним покупцем на мідному ринку. У посткризовий період Китай періодично називали навіть єдиним покупцем на ринку міді. Саме з діями китайських компаній пов`язувалася стійкість мідного ринку, його стійкість проти корекцій.

У той же час з точки зору фінансових інвестицій (виключаючи сегмент дорогоцінних металів), мідь також в останні роки стала становити великий інтерес, перехопивши пальму першості в якості спекулятивного інструменту у нікелю.

І ось, протягом першого кварталу поточного року, ми спостерігаємо досить чітко виражений знижувальний тренд ціни на мідь. Він приходить в явне протиріччя з основним (базовим) індикатором - з ціною на нафту. Теоретично така поведінка цін можна пояснити тим, що частина спекулятивних грошей перекочувала з ринку міді на ринок нафти, в надії взяти участь у розіграші північноафриканської нафтової лотереї. З одного боку, ми можемо визнати це вдалою ідеєю - ціни на нафту закріпилися зараз значно вище, ніж на початку року. З іншого боку, протягом березня, незважаючи на досить активно розвивається конфлікт в Лівії, ціни відносно стабільні. Це може свідчити про те, що подальший спекулятивне зростання може прийти в явне протиріччя з інтересами споживачів нафти, що відіб`ється на обсягах попиту. Такі прецеденти були, в тому числі і у не так давно.

Чи можемо ми на цій підставі чекати зворотного перетікання фінансів на ринок міді? У принципі, так. Однак, варто взяти до уваги, що набагато більш вагомими факторами будуть рішення уряду США щодо дій, які будуть зроблені після закінчення програми QE-2, а також статистичні показники японської промисловості. Два ці чинники здатні різко рушити ціни на метали, в тому числі і на мідь, в будь-яку сторону. Фактором сильного підвищення цін буде рішення про продовження програми кількісного пом`якшення, що приведе до припливу нової ліквідності на ринки. Японська статистика, швидше, буде фактором зниження цін, на тлі зниження споживання міді японськими компаніями. Особливо сильний вплив ці фактори зможуть надати в тому випадку, якщо будуть діяти однонаправлені. У випадку `протихід`, швидше за все, переможе фінансова політика США.

У принципі, така динаміка ціни протягом року для міді не унікальна. Приблизно аналогічний результат спостерігався і в минулому році. Поведінці ціни в першому кварталі 2010 року передував різкий ріст в 2009 році. Цим, зокрема, пояснювалася і січнева корекція, за якою послідувала ще більш глибока корекція в квітні-травні (sell in may?). Проте в другій половині року (на тлі, перш за все, рішень ФРС США за програмою QE-2) ціни на мідь різко зросли, досягнувши заповітного рівня в 10 000 доларів за тонну.

У той же час, по відношенню до інших кольорових металів, ціни на мідь різко відстають за темпами зростання. І це поки суперечить прогнозами про те, що поточний рік пройде під знаком досить відчутного дефіциту на мідь. У минулому році, за даними World Bureau of Metal Statistics дефіцит міді склав лише 14 тисяч тонн, що по відношенню до обсягів виробництва рафінованої міді в 19,2 млн тонн виглядає досконалою краплею в морі. Дещо раніше, аналітики чилійської компанії Antofagasta передбачали, що в поточному році дефіцит виросте більш ніж в 20 разів і складе приблизно 440 тис.т. Незважаючи на те, що подібної точки зору щодо балансу попиту і пропозиції на мідному ринку дотримуються і ще ряд компаній, поки ринок ігнорує подібні прогнози.

Також досить цікавим видається інформація про те, що великі поліметалічні компанії, такі як Rio Tinto, First Quantum Minerals., Freeport-McMoRan Copper & Gold, Vale і BHP Billiton планують наростити обсяги виробництва міді за рахунок придбання готових компаній. Якщо врахувати, що компанія Rio Tinto в 2010 році знизила виробництво міді на 16%, приплюсувати до цього той факт, що придбання компаній не збільшує сукупних виробничих потужностей, на відміну від інвестування в нові родовища, то можна припустити, що основна ідея цих компаній полягає в утриманні ринку в позиції незначного дефіциту. У той же час самі компанії прогнозують зростання споживання міді в найближче десятиліття. Зокрема, аналітики компанії Rio Tinto вважають, що на горизонті 15-20 років попит на мідь подвоїться.

Грінберг Вадим

http://www.rusmet.ru/

Як і в минулому році, ціни на мідь на початку року дещо знизилися

+380 44 237 XX XX +380 44 237 2567

Ідентифікатор: 8728

3 жовт. 2024 р.

30 вер. 2024 р.