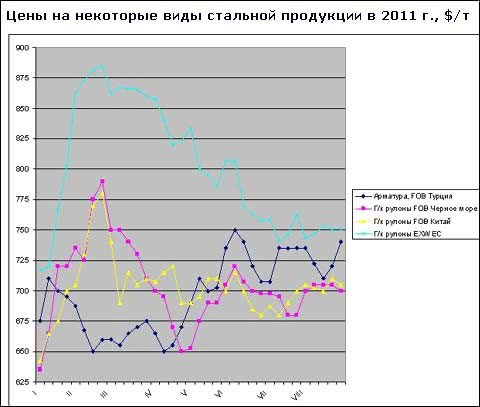

Протягом усього серпня попит на сталеву продукцію на світовому ринку знаходився на мінімальному рівні і, напевно, це було на краще. Очікувано незначні обороти торгівлі дозволили металургійним компаніям обійтися без зниження цін, яке за інших обставин, напевно, було б неминучим: аж надто багато негативних сигналів отримав ринок за останні кілька тижнів. Однак до кінця серпня ситуація більш-менш стабілізувалася, і тепер у виробників інші завдання. Зростання ділової активності на початку осені, як правило, дозволяє їм підняти котирування. Така тенденція намітилася в більшості регіонів і в останні дні, хоча ймовірність значного підйому в осяжному майбутньому виглядає незначною.

Несприятливі обставини

Об`єктивно реальний попит на сталеву продукцію в світі знаходиться на досить високому рівні. Принаймні, за останні місяці перевиробництво з падінням цін спостерігалося тільки на американському ринку плоского прокату, куди вирішили вклинитися відразу кілька нових гравців. Відновлення виробництва на комбінаті Sparrows Point, купленому разом з іншими американськими активами `Северсталі` компанією Renco, введення в дію нових потужностей на підприємстві Severstal North America, що залишився у власності російської компанії, розширення випуску на заводі ThyssenKrupp в Алабамі сприяли не стільки небезпечному перевищенню пропозиції над попитом, скільки посилення конкурентної боротьби між постачальниками. При цьому, RG Steel (металургійні активи Renco) не гребувала в цій боротьбі відвертим демпінгом. От і вийшов в результаті майже 30%-й обвал цін на гарячекатані рулони протягом трьох місяців.

В інших регіонах попит і пропозиція виявилися більш збалансованими, що і зумовило відносну стабільність котирувань незважаючи на скорочення видимого попиту в літні місяці. Виробники взяли паузу, а в країнах Євросоюзу деякі міні-заводи у липні-серпні призупинили випуск на строк до чотирьох тижнів. На багатьох комбінатах в СНД, Китая, Кореї на цей період були призначені ремонти, що також сприяло обмеження обсягу пропозиції.

Літній спад ділової активності дозволив металургам практично без втрат пережити тривожну першу половину серпня, коли несприятливі новини йшли, буквально, одна за одною. Заворушення навколо державного боргу в США привели зрештою до зниження американського кредитного рейтингу і викликали неабияку біржову паніку. У Європі загострилася ситуація із заборгованістю Греції, Італії та Іспанії. При цьому, більш забезпечені та фінансово стабільні члени Євросоюзу висловлюють все менше бажання безоплатно допомагати своїм `бідним родичам`, а ті, в свою чергу, намагаються уникнути прийняття вкрай хворобливих і політично самогубних заходів зі скорочення дефіцитів бюджету. Нарешті, через несприятливі очікуваня знизилися ціни на всі сировинні товари, включаючи нафту і сталь.

Втім, проблема полягала навіть не в несприятливих сигналах. Фінансові труднощі цілком адекватно відображали економічні проблеми західних країн. Після досить благополучного першого кварталу в США і Європі різко скоротилися темпи зростання. При цьому, тенденція до продовження стагнації, очевидно, збережеться і в останні місяці поточного року. І навіть якщо найближчим часом не почнеться нової хвилі кризи, про можливість якої заявляють деякі шановні економісти, то не варто чекати і хвилі замовлень з боку споживчого ринку західних країн і покупців промислового обладнання. Це неминуче зробить негативний вплив і на економіку східноазіатських держав, чиє благополуччя в значній мірі залежить від експорту, а також - через низькі ціни на нафту - погіршить інвестиційний клімат в країнах Близького Сходу, який влітку тільки-тільки почав відходити після весняного шоку, викликаного політичними подіями в регіоні.

Внаслідок цього споживачі сталевої продукції не поспішають з новими закупівлями. Зазвичай повернення покупців на ринок після річної паузи починалося вже в другій половині серпня. У цьому році місяць завершився, а істотного збільшення активності поки не спостерігається. Угоди в цілому поновилися, але ведуться ще досить мляво, підйому не відбувається. У країнах Близького Сходу покупці також відклали відновлення закупівель на після свят, пов`язаних із завершенням Рамадану (30 серпня).

Можна припустити, що очікуваного у вересні-жовтні зростання продажів металурги так і не отримають. Безумовно, споживачі та дистрибуторські компанії вийдуть на ринок, оскільки практично всі вони закінчують літо з мінімальними складськими запасами сталевої продукції. Однак в умовах нестабільної економічної ситуації вони можуть відмовитися від великомасштабних закупівель, обмежившись придбанням невеликих партій продукції для покриття найближчих потреб. Таку політику більшість споживачів сталевої продукції вели впродовж 2009-2010 років, та й зараз вона виглядає цілком виправданою.

Реалізація такого сценарію приведе до появи дисбалансу на світовому ринку сталі, викликаного надлишком пропозиції на тлі слабкого попиту. Особливо складна ситуація може при цьому виникнути в країнах, які останнім часом розширили обсяги виплавки стали і виробництва прокату, - насамперед, в Туреччині і Кореї. У той же час, Китай, очевидно, збереже відносну стабільність.

Ніхто не хоче поступатися

Безумовно, металургійні компанії розуміють наявність всіх цих ризиків. Тим не менш (а може, і внаслідок цього) багато хто з них наприкінці серпня приступили до підвищення цін. На ринку довгомірного прокату, зокрема, відбулося зростання котирувань на турецьку арматуру, зросла вартість конструкційної сталі і заготовок в країнах Східної Азії. Китайські та інші східноазійські компанії також намагаються `пробити` зростання цін на листову сталь незважаючи на мляву реакцію споживачів. У США всі провідні виробники плоского прокату в другій половині серпня оголосили про його подорожчання, а деякі компанії недавно анонсували другий раунд підвищення цін. Російські та українські експортери в кінці місяця трохи знизили ціни, але цим вони в цілому повернули їх на рівень першої половини серпня.

Виробники сталі просто не можуть собі дозволити значного скорочення вартості своєї продукції. Ціни на сировину залишаються високими. Залізна руда до кінця серпня піднялася на спотовому ринку до самого високого рівня за останні три місяці, причому фахівці прогнозують на осінь подальше підвищення внаслідок перебоїв з поставками сировини з Індії та підвищеним попитом з боку Китаю. Судячи з усього, квартальні ціни на руду на четвертий квартал будуть лише незначно відрізнятися від рівня липня-вересня, причому, можливо, в більшу сторону. Аналогічна ситуація спостерігається і на ринку коксівного вугілля.

Незважаючи на невисокий попит на всіх основних ринках протягом усього літа відносно постійними залишаються і ціни на металобрухт. Обсяги споживання цієї сировини стабільно ростуть внаслідок введення в дію нових потужностей в Туреччині, Індії, Кореї, Китаї, деяких країнах Південно-Східної Азії, у той же час обсяг пропозиції залишається відносно постійним. Розширення американського експорту в першому півріччі поточного року було компенсовано спадом в Японії.

Додатковим стабілізаційним чинником на світовому ринку брухту є Китай, де внутрішні ціни на цей матеріал знаходяться на дуже високому рівні, досягаючи на деяких заводах $ 600 за т з доставкою. При цьому, як тільки ціни на імпортний матеріал опускаються досить низько, щоб покрити 17%-ний ПДВ та витрати на доставку, китайські компанії негайно починають скупку брухту, забираючи з ринку надлишки. Саме так, зокрема, сталося в липні поточного року, коли китайський імпорт брухту додав більше 50% в порівнянні з попереднім місяцем. Видається, що і в найближчі місяці вартість брухту HMS № 1 & 2 на ринках Східної Азії та Туреччини буде коливатися в межах $ 450-500 за т CFR, що буде обумовлювати відносну стабільність заготовок і довгомірного прокату незважаючи на реальний рівень попиту на сталеву продукцію.

Подібне сталість виглядає досить імовірним і для ринку плоского прокату, хоча меткомбінати, звичайно, не мають таких можливостей по регулюванню обсягів випуску як міні-заводи. Однак металургам просто нікуди виступати. Більшість компаній повідомили про зниження прибутку за підсумками другого кварталу поточного року і, очевидно, матимуть ще гірші фінансові показники в третьому. При цьому, для багатьох виробників нинішні ціни на гарячекатані рулони лише ненабагато перевищують рівень собівартості. Саме загроза падіння рентабельності до негативних показників стала, зокрема, головним стимулом для узгоджених дій американських виробників сталі.

Тому можна припустити, що металургійні компанії на початку вересня зроблять все можливе для підйому цін, щоб створити собі максимальний простір для маневру в наступні місяці. Якщо у світовій економіці не трапиться нових потрясінь, обстановка на основних ринках цієї осені має бути відносно стабільною, що утримає ціни на сталеву продукцію від обвалу. Швидше за все, виробники все ж не зможуть уникнути їх зниження в другій половині вересня - жовтні, проте гарячекатані рулони в підсумку, мабуть, не опустяться істотно нижче за позначку $ 650 за т FOB навіть при реалізації несприятливого сценарію. Наступна ж можливість для підйому цін, ймовірно, з`явиться не раніше кінця поточного року.

Віктор Тарнавський

http://www.rusmet.ru/

Підсумки серпня на світовому ринку сталі

+380 44 237 XX XX +380 44 237 2567

Ідентифікатор: 9296

3 жовт. 2024 р.

30 вер. 2024 р.