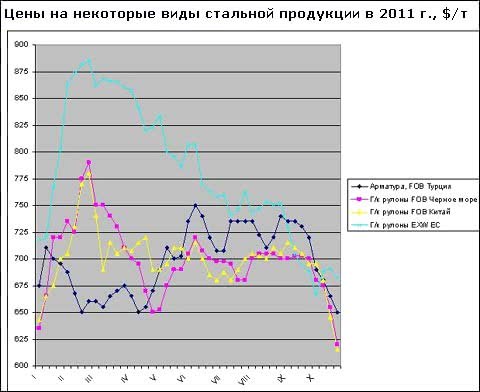

Розпочатий у вересні спад на світовому ринку сталі в наступному місяці значно прискорився. Протягом жовтня вартість сталевої продукції на основних регіональних ринках скоротилася на $ 50-70 за т, опинившись на найнижчому рівні з листопада-грудня 2010 року. При цьому, падіння ще не припинилося. Внаслідок надвиробництва, з одного боку, і домінуючих на ринку негативних очікувань, з іншого, металурги змушені йти на все нові і нові поступки. Основні питання тепер звучать так: як довго ще триватиме спад і як низько можуть опуститися ціни в результаті? Поки прогнози виглядають не надто втішними для постачальників.

Проблеми реальної економіки

В останні місяці основна увага засобів масової інформації прикута до проблем глобального фінансового сектора. Рекордне зростання державного боргу в США і Японії, зниження американського кредитного рейтингу, зусилля Європейського Союзу, спрямовані на вирішення грецької проблеми, труднощі західних банків, пов`язані з великими обсягами грецьких цінних паперів на балансах, - всі ці та інші подібні теми постійно перебувають у фокусі суспільного інтересу. Однак основні втрати несе поки реальна економіка.

Антикризова політика західних країн і міжнародних організацій на чолі з МВФ зводиться, за великим рахунком, до одного: треба менше витрачати і жити за коштами. Але сучасна західна економіка протягом, принаймні, останній чверті століття була заснована, перш за все, на споживанні. Споживчий ринок, поглинали різноманітні товари на трильйонні суми, забезпечував постійний збут для безлічі компаній, що постачають ці товари, а опосередковано - для виробників промислового устаткування і експортерів природних ресурсів. Нинішні ж заходи жорсткої економії, спрямовані на скорочення державних витрат і зниження обсягів кредитування реального сектора (бо від банків все жорсткіше вимагають надавати позики тільки надійним клієнтам), якраз ведуть до зменшення споживання і тим самим підривають загальний добробут.

Зараз ще важко судити, наскільки сильно `просіла` економіка західних країн, де серйозно взялися за боротьбу з надмірними боргами. У Греції у вересні безробіття перевищило 16%, а спад ВВП за підсумками поточного року оцінюється фахівцями МФВ в 5,5%. У Китаї обсяг експорту в серпні поточного року більш ніж на 24% перевищував показники аналогічного періоду річної давності, а у вересні вже поступався їм більше 17%. Ринку потрібно менше товарів, через те що їх почали менше купувати.

Схоже, світова економіка в найближчі місяці буде переживати другу (після осені 2008 року) кризу `недоспоживання`. Причому, якщо раніше падіння попиту на споживчі товари (і далі по ланцюжку) пояснювалося, перш за все, обвалом кредитного ринку і припиненням `надмірного` споживання, то тепер ринок звужується вже внаслідок загального зростання безробіття і зниження життєвого рівня населення, якому доведеться винести основний тягар `боротьби з фінансовою кризою`. У 2010 році здавалося, що економіка йде на поправку, а попит на товари, обладнання та природні ресурси знову пішов у ріст. Тепер цей процес може знову надовго перерватися.

Для світової металургійної промисловості це означає нове скорочення обсягів споживання сталевої продукції. Поки воно не настільки серйозне, як у 2008 році - все ж, якщо три роки тому основний тягар кризи припала на найбільші західні країни, в зараз - на периферію Євросоюзу (Греція, Іспанія, Італія, можливо, деякі країни Східної Європи). Однак виробники сталі виявилися не готовими до такого розвитку подій.

У вересні глобальне виробництво сталі, за даними World Steel Association (WSA), було всього на 0,5% менше, ніж у попередньому місяці. При цьому, в Європі відбувся значний ріст у порівнянні з серпнем, а в Китаї був зафіксований відносно скромний спад. Протягом вересня ці надлишки поки не чинили серйозного тиску на ринок. Та й металурги ще влітку забезпечили себе замовленнями по жовтень включно. Однак коли виробники спробували укласти контракти на листопад, з`ясувалося, що ринок абсолютно не готовий прийняти цю продукцію через домінування на ньому негативних очікувань.

Практично повсюдно кінцеві споживачі перейшли на `точкові` закупівлі металу, що забезпечують лише поточні потреби в ньому. Дистрибутори мінімізують обсяги запасів, уникаючи значних закупівель під час спаду. Поки ціни йдуть вниз, прокат, що лежить на металобазі, - це прямий збиток, а кожен тиждень вичікування приносить реальну вигоду. До того ж, наближається кінець року, коли з точки зору бухгалтерської звітності вигідно показати найменший рівень резервів.

Але і металургам абсолютно не потрібно завершення року з великими обсягами непроданої продукції. Тому, чим ближче був початок листопада, тим значнішими були поступки з боку продавців. В останній тиждень жовтня деякі постачальники гарячекатаних рулонів з України і Китаю опустили ціни на цю продукцію до менш $ 600 за т FOB - вперше з початку грудня минулого року. Ще раніше - знову-таки, вперше з минулого грудня - подешевшали на близькосхідному ринку заготівлі.

Станом на кінець жовтня політика поступок поки не принесла реальних результатів. Попит на сталеву продукцію залишається низьким. Причому, судячи з усього, це пояснюється зменшенням не тільки видимого споживання, що відображає рух складських запасів, а й реального. Можливо, промисловці, які пам`ятають уроки 2008 року, перегинають палицю, але в останні кілька тижнів у реальному секторі економіки західних країн, перш за все, безпосередньо зав`язаному на споживчий ринок, відбувається помітне стиснення. Компанії, побоюючись в кінці року залишитися з непроданими надлишками, зменшують випуск. Відповідно, вони не потребують колишніх обсягів металу.

Подальший розвиток подій, як і раніше, буде цілком залежати від загального стану економіки і фінансового сектора західних країн. Попереду видно два можливі шляхи, але розвилка між ними ще не пройдена.

Дві дороги

Нинішня криза викликали фінансисти, вони ж можуть його припинити. Наприкінці жовтня лідери Європейського Союзу в основному домовилися про те, як вони будуть допомагати Греції. Якщо цей план, що передбачає списання половини грецького боргу, чергові 100 млрд. євро фінансової допомоги, підтримку в поповненні капіталу банків - кредиторів грецького уряду, буде затверджений і почне втілюватися в життя, це може заспокоїти як інвесторів, так і промисловців.

У цьому випадку ринок сталі в листопаді пройде через крайню точку спаду, за яким послідує відновлення. Принаймні, цю точку зору висловлюють американські сталеливарні компанії, які чекають істотного збільшення попиту на прокат в першій половині 2012 року в порівнянні з провальним четвертим кварталом 2011-го. Правда, для Європи навіть оптимістичні прогнози виглядають не надто сприятливими. Наприклад, регіональна асоціація Eurofer пророкує, що в майбутньому році зростання споживання сталі в регіоні складе всього 2%. Через проблеми на європейському споживчому ринку труднощі буде відчувати і Китай. Як зараз вважають аналітики, темпи зростання попиту на сталь в країні в 2012 році скоротяться вдвічі порівняно з поточним роком.

Однак подібна стагнація - це ще не найгірший варіант. Існує загроза виникнення в економіці західних країн своєрідного `порочного кола`. Антикризові заходи, засновані на жорсткої економії, призводять до ліквідації робочих місць в держсекторі, скорочення урядових і приватних інвестицій і відповідно - до ослаблення споживчого ринку. Люди, боячись за своє майбутнє, менше витрачають і намагаються щось зберегти на `чорний день`. Через скорочення обсягів споживання падають доходи та прибутки компаній, які у відповідь прагнуть зменшити витрати, а в країнах Заходу цей ефект досягається, насамперед, за рахунок ліквідації `надлишкових` потужностей та робочих місць. У Китаї та інших країнах, що розвиваються скорочуються замовлення від західних клієнтів, відповідно, місцеві фірми відмовляються від запланованих закупівель західного промислового обладнання, виробники якого у відповідь теж зменшують витрати. У результаті зростає безробіття, стурбовані люди витрачають ще менше, і коло замикається. У цьому випадку спад може виявитися набагато більш руйнівним і триватиме до тих пір, поки уряди західних країн не перейдуть від підтримки банків до підтримки реального сектора. Однак при цьому їм доведеться відмовитися від своєї нинішньої ліберальної ультрариночной ідеології, що буде дуже не просто.

Песимістичні очікування найбільш поширені в даний час в Європі, яка при будь-якому розкладі опиниться в центрі нової кризи. Наприкінці жовтня деякі європейські дистриб`ютори заявляли про можливість придбання гарячого прокату в листопаді-грудні за умови зниження ціни до менш $ 630 (450 євро) за т з доставкою, а в першому кварталі 2012 року вони не виключали і здешевлення цієї продукції до близько $ 500 за т . Подібні несприятливі прогнози роблять останнім часом і деякі китайські фахівці.

Поки світова економіка балансує між цими двома варіантами - поганим і гіршим. Але в будь-якому випадку металургам необхідно враховувати, що в найближчі місяці попит на сталеву продукцію залишається низьким. Тому без скорочення обсягів виробництва не обійтися. У вересні-жовтні найбільшу активність у цьому відношенні проявляли європейські компанії - Arcelor Mittal, Riva, Thyssen Krupp, Tata Steel Europe. У середині жовтня їх приклад наслідували й китайські виробники. За даними національної металургійної асоціації CISA, у другій декаді жовтня середньоденна виплавка сталі скоротилася до менш 1,80 млн. т в порівнянні з більш 1,93 млн. т в попередні 10 днів. Очевидно, в листопаді аналогічну політику доведеться проводити металургам і з інших регіонів.

Єдине, що в цій обстановці може трохи підвищити настрій виробників сталі, - це зниження цін на сировину. На спотовому ринку залізної руди в жовтні стався справжній обвал: за місяць цей матеріал подешевшав більш ніж на 25% через падіння попиту в Китаї. В останні дні місяця вартість австралійської 62%-ної руди Pilbara становила близько $ 115-120 за т CFR Китай. Не виключено, що надалі цей матеріал вперше з 2009 року опуститься до менш $ 100 за т. На відміну від металургів, залізорудні компанії поки що й не думають приступати до зменшення обсягів випуску. Можливо, найближчим часом їм доведеться переконатися в помилковості цього рішення.

Точно так само йдуть вниз і ціни на металобрухт. Наприкінці жовтня котирування на американський матеріал HMS № 1 & 2 (80:20) на основних ринках перебували в інтервалі $ 420-440 за т CFR, але до кінця року не виключається їх зниження до менше $ 400 за т CFR.

В цілому слід очікувати, що листопад буде дуже важким місяцем для металургів. Принаймні, жовтневий спад явно продовжиться і в наступному місяці. Подальші ж перспективи будуть визначатися навіть не станом світової економіки, а, скоріше, очікуваннями учасників ринку. Поки споживачі сталевої продукції не впевнені в тому, що найгірше не попереду, а позаду, розраховувати на серйозне зростання цін на неї не доводиться.

У кращому випадку, перелом у настроях відбудеться ще до кінця листопада. Тоді можна буде навіть розраховувати на досить швидкий підйом цін завдяки ефекту відкладеного попиту. У гіршому, падіння не припиниться і до кінця поточного року.

Віктор Тарнавський

http://www.rusmet.ru/

Підсумки жовтня на світовому ринку сталі

+380 44 237 XX XX +380 44 237 2567

Ідентифікатор: 9504

3 жовт. 2024 р.

30 вер. 2024 р.